使用“扫一扫”即可将网页分享至朋友圈。

流动性挖矿两周年:Uniswap MakerDAO Aave 等十个早期 DeFi 项目现状如何?

从 Compound 在 2020 年 6 月推出「借贷即挖矿」开始带火了 DeFi,「流动性挖矿」已经流行将近两年时间。由于 DeFi 带动链上活动量的上涨,导致 gas 费长期居于高位。2020 年 8 月 Curve 发行治理代币时,在 Gas Price 为 250 GWEI 的情况下,一笔 Curve 中的存款交易需要约 0.3 ETH 的 gas 费。流动性挖矿在帮助项目冷启动的同时,也催生出巨大的泡沫,市场开始重新定义项目的估值,DeFi 龙头也有不少价格直接相比高点下跌 90%。

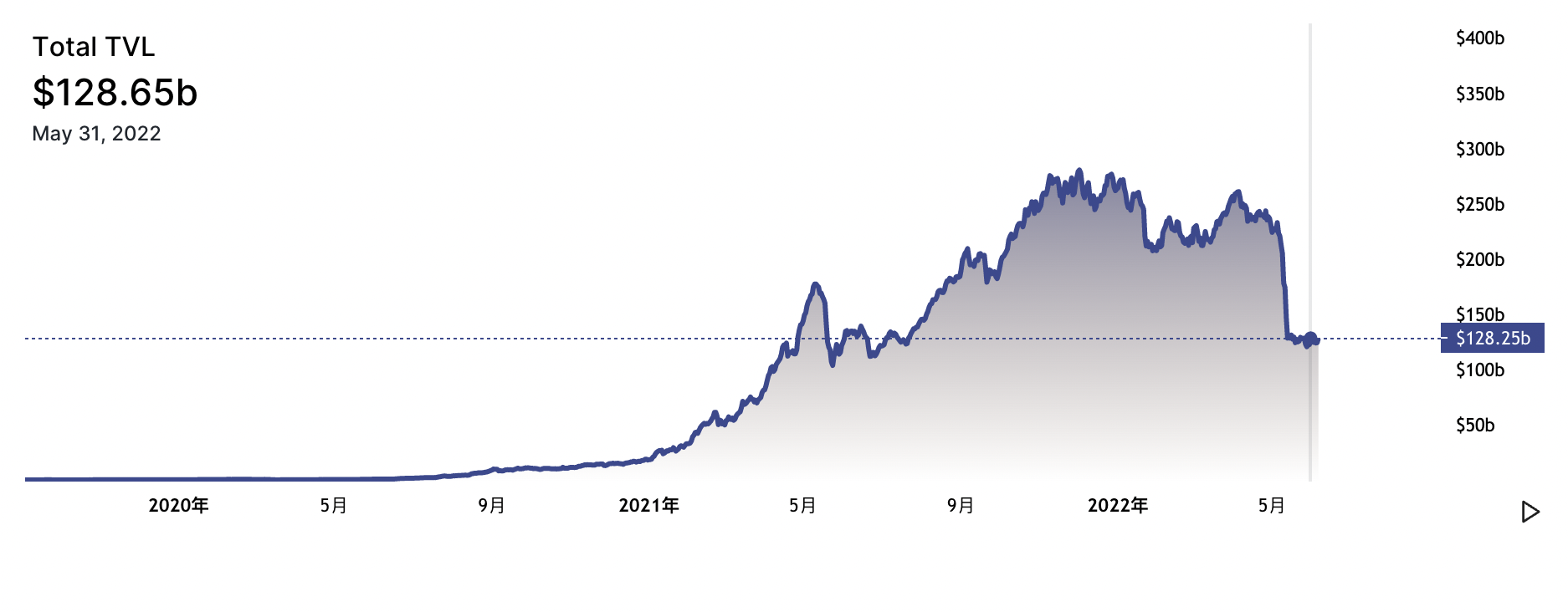

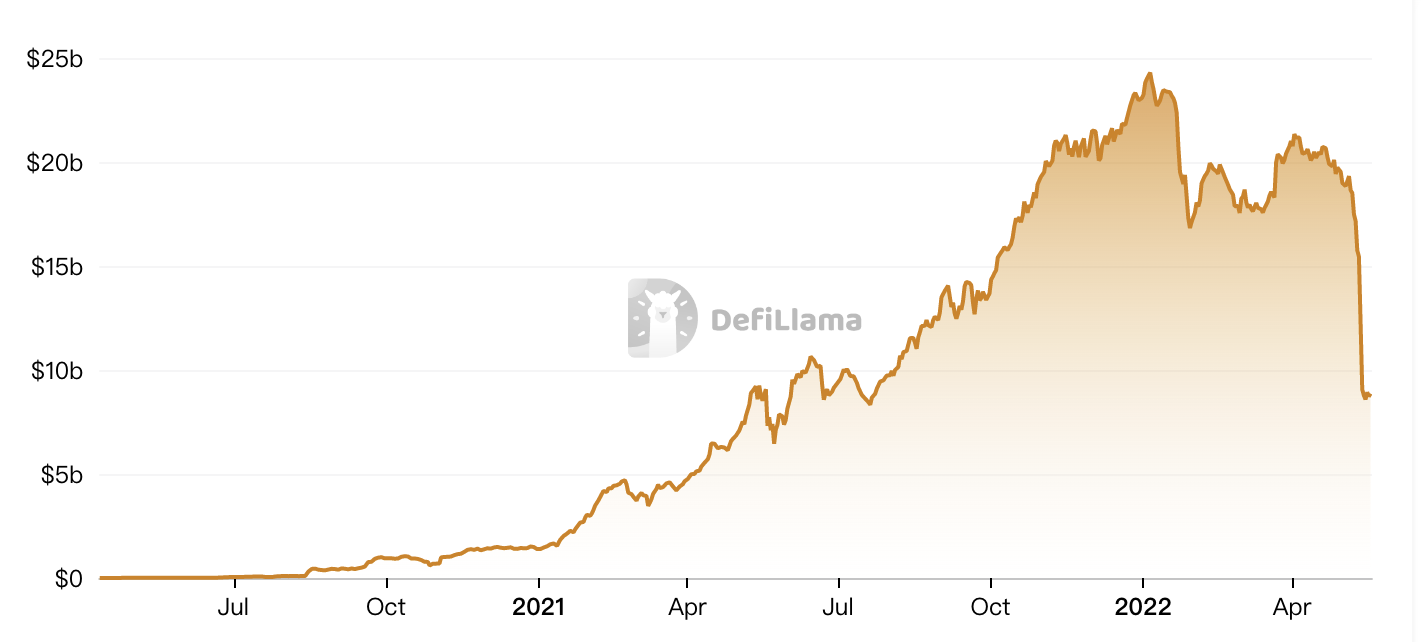

虽然当下正值新一轮的加密熊市,但是 DeFi 市场的体量相比 2 年前是巨额的增长。根据 Defi Llama 的数据,截至 2022 年 5 月 31 日,DeFi 应用中的 TVL 为 1286.5 亿美元,与两年前 2020 年 5 月 31 日的 11 亿美元相比,增长约 116 倍;但与高点 2021 年 12 月 3 日的 2779.8 亿美元相比,下降了 53.7%。这两年中,头部的 DeFi 项目建立起了品牌护城河,同时还不断创新迭代新版本,为市场提供更好的产品。

如今,流动性挖矿已经趋于理性,下文中,PANews 将盘点早期的十个 DeFi 项目,看它们在流动性挖矿的潮水退去之后的现状如何。

Uniswap

Uniswap 最初发布于 2018 年 11 月,通过一步步的创新巩固了自己的龙头地位,从最开始的 Uniswap V1 只能将 ERC20 代币和 ETH 组成交易对,到 Uniswap V2 可提供任意 ERC20 代币间的流动性,现在 Uniswap V3 可以自定义流动性区间和手续费比例。

今年 5 月,Uniswap 的交易量约为 626 亿美元,和 2020 年 5 月的 2.84 亿美元相比,增长了约 220 倍;与 2021 年 5 月份的 847 亿美元高点相比,下降了约 26.1%。截至 2022 年 5 月 31 日,当前 Uniswap 的流动性共 59.7 亿美元,与 2021 年 12 月 1 日高点的 105 亿美元相比,下降 43.1%。

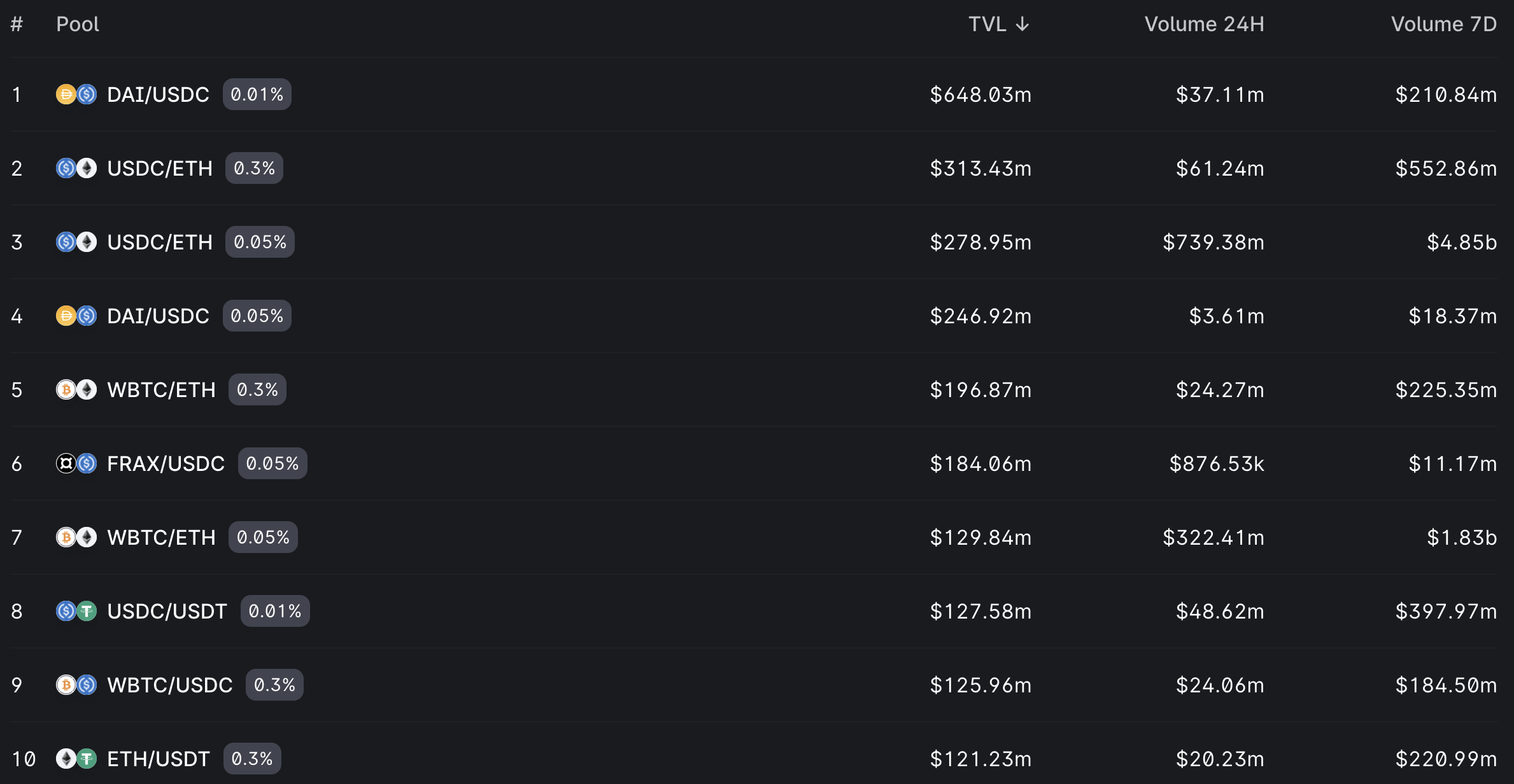

V3 版本的更新使 Uniswap 的市场占有率进一步上升至 74%。此前大多数 DEX 交易手续费比例默认为 0.3%,而币安等中心化交易所的手续费比例在 0.1% 以内,DEX 与中心化交易所相比并没有手续费上的优势。在 Uniswap V3 上线之后,由于可以在市场价格附近提供更为集中的流动性,交易者可以享受到更低的手续费比例,而流动性提供者的资金利用率得到提升,也会获得更高收益。可参考我们之前的文章:《数据透视 Uniswap V3 现状:0.05% 手续费显优势,多链发展迅速夺回 DEX 失地》。

以 6 月 2 日的数据为例,Uniswap V3 USDC/ETH 交易对中,手续费为 0.05% 的 USDC/ETH 交易对流动性低于 0.3% 一档,但是前者过去 7 天的交易量约为后者的 9 倍,0.05% 一档的流动性提供者可以获得更高的交易手续费。

SushiSwap

Sushi 发布于 2020 年 8 月底,是 Uniswap 的早期分叉项目,试图在 Uniswap 没有推出治理代币的情况下通过吸血鬼攻击抢占 Uniswap 的市场。用户在 Uniswap 上提供流动性,再将 LP 代币质押到 SushiSwap 中进行流动性挖矿,某些交易对的 APR 一度在 1000% 以上。一段时间后,这部分流动性自动从 Uniswap 退出,并存入 Sushi。

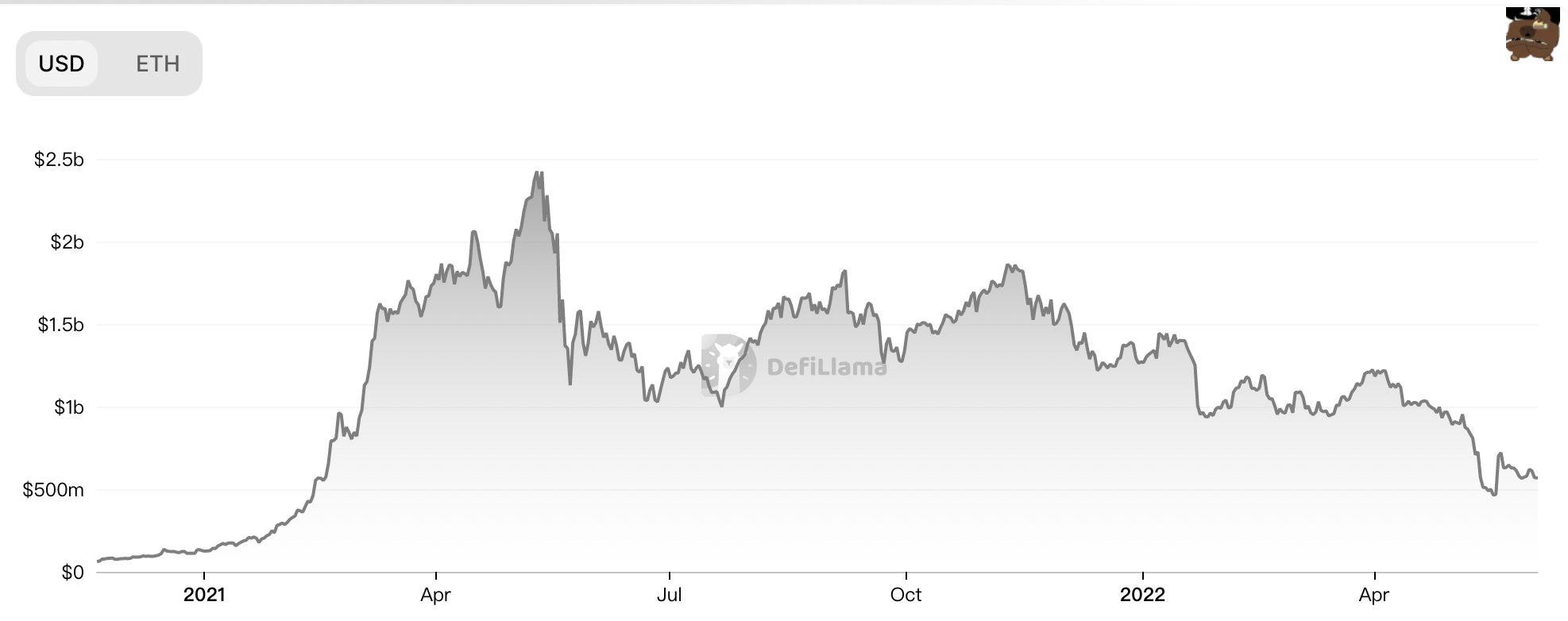

在 Uniswap 发币之后,Sushi 逐渐失去优势。即使 Sushi 已经扩展到了十多条链上,且增加了 Kashi 的借贷和 Miso 的 IDO 功能,但仍然缺少核心竞争力。人员变动也一直是影响 Sushi 的不稳定因素,2020 年 9 月,Sushi 创始人 Chef Nomi 移交了管理员权限;2021 年 9 月,匿名领导人 0xMaki 也宣布正式退出。Defi Llama 显示,Sushi 的流动性只有 20.7 亿美元,与 2021 年 11 月 9 日的 70.4 亿美元相比,下降了 70.6%。今年 5 月份 39.3 亿美元的交易量,与去年 5 月高点的 252 亿美元交易量相比,下降 84.4%。

Curve

Curve 发布于 2020 年 1 月,占据着主要的稳定币交易市场。由于 Convex 与同类项目的竞争,以及算法稳定币的兴起,「Curve War」使市场的相关参与方都需要购买 CRV 并质押,从而控制 CRV 的发放,为自己支持的稳定币在 Curve 上吸引更多流动性。

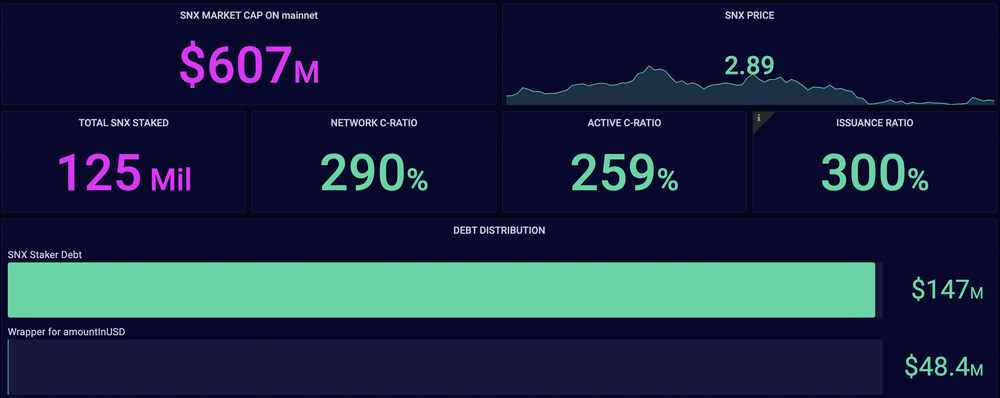

Uniswap V3 通过 0.01% 一档手续费与 Curve 竞争稳定币交易市场,而 Curve 也通过各种创新试图进入跨资产交易市场。除了主要的稳定币兑换之外,Curve 跨资产交易上同样做出了不少努力。Curve 与 Synthetix 合作推出了一项跨资产交易功能,如将 DAI 兑换为 WBTC 的交易,首先会在 Curve 中将 DAI 兑换为 sUSD,然后在 Synthetix 中通过合成资产交易将 sUSD 兑换为 sBTC,再在 Curve 中将 sBTC 兑换为 WBTC。由于现在 SNX 的市值逐渐走低,合成资产的流动性有限,大额交易受到 Curve 中 sUSD 等合成资产的流动性限制。

Curve 的 tricrypto2 池也积累了超过 4.7 亿美元的流动性,USDT、WBTC、WETH 三者各占约三分之一,当前交易手续费比例为 0.069%,为市值前三的代币提供了一个低手续费、低滑点的交易途径。

当前,Curve 在各条链上共有 89.3 亿美元的流动性,与 2022 年 1 月 5 日的 243 亿美元相比下降 63.3%,与两年前的 1275 万美元相比增加约 700 倍。

Bancor

Bancor 的白皮书发布于 2017 年 2 月,它是流动性资金池的发明者,创造了市场上最早的 AMM DEX。从 Bancor V2 开始,支持提供单边流动性和无常损失补偿。

Bancor 最初的愿景是为长尾资产提供与 BNT 绑定的流动性,因此在产品上,Bancor 与 Uniswap V1 类似。在 Bancor 3 之前,所有代币都只能和 BNT 组成交易对。在资金利用率越来越高、交易手续费越来越低的今天,这种所有交易都需要通过中间代币 BNT 来完成的方式已经不合时宜。

今年 5 月,Bancor 3 上线,引入了一种新的 Omnipool 架构,将所有代币的流动性整合到一个单一的虚拟 vault 中,可以降低 gas 成本、提高效率,交易以最佳交易路径进行,而不再必须通过 BNT。当前 Bancor 中的流动性为 6.2 亿美元,与 2021 年 5 月 10 日的 24.2 亿美元相比下降 74.4%。

Synthetix

Synthetix 诞生于原来的稳定币项目 Havven,后来在 2019 年 2 月改变货币政策。Yearn 的创始人 Andre Cronje 曾在推特上表示,「Kain 和 Synthetix 发明了流动性挖矿」。Synthetix 创始人 Kain 回应称,其灵感来自于 Livepeer 和 Fcoin。当时还没有「流动性挖矿」一词,而被称为「LP 奖励系统」。

Synthetix 是一个合成资产协议,主要通过超额抵押 SNX 代币来合成正向或者反向的加密资产、指数、股票等,最主要的是合成资产是稳定币 sUSD。sUSD 的发行量为 9870 万,与两年前的 753 万相比增长了 12.1 倍,与 2021 年 8 月 25 日的高点 3.29 亿相比下降 70%。

Yearn

Yearn 是流动性挖矿后的产物,上线于 2020 年 7 月,开创了代币公平发放的模式。Yearn 也是收益聚合器类的一个代表性项目,通过将用户资金集中起来,参与 Curve 等协议中的流动性挖矿,从挖矿收益中提取一部分的绩效费作为协议收入。Yearn 锁定有一定量的 CRV 代币,因此参与用户可以获得比自行挖矿更高的收益率,也可以省去复投的 gas 费。

由于 Convex 等竞争者的加入,且流动性挖矿也因为收益率下降而逐渐失去吸引力,Curve 3pool、Aave V2 USDC 存款、Compound USDC 存款三者组成的 DeFi 无风险收益率已跌至 1% 附近,Yearn 的市场逐渐缩小。

Yearn 的收益受管理的资金规模影响,当前 TVL 为 11.9 亿美元,与 2021 年 12 月 4 日的高点 69.1 亿美元相比,已经下降 82.8%。因为收入的下降,但每个月仍然需要花费运营费用,Yearn 从今年开始一直处于亏损之中。可参考我们此前的文章:《Yearn 数据解读:存款多来自合作协议,今年来连续亏损 2 个月》。

MakerDAO

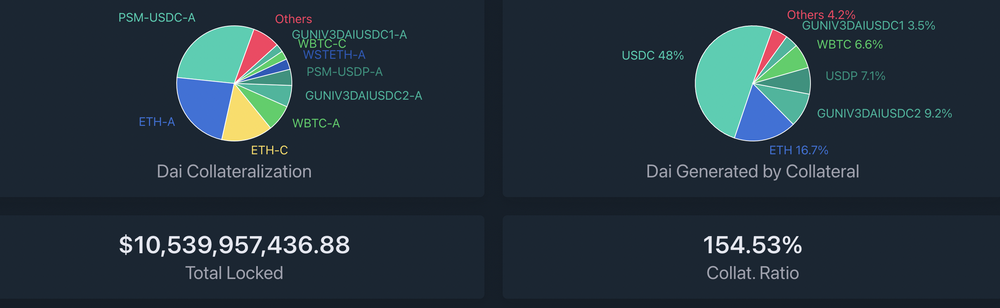

MakerDAO 是最早的 DeFi 项目之一,一开始推出的稳定币是单抵押 SAI(抵押品只能为 ETH),2019 年 11 月启用现在的多抵押稳定币 DAI。

在 2020 年 3 月 12 日的市场暴跌之后,MakerDAO 积极地扩展了支持的抵押品。现在 MakerDAO 中支持 4 种 DAI 铸造方式:超额抵押;锚定稳定模块;现实资产抵押;直接存款模块。其中,通过锚定稳定模块铸造的 DAI 占据 DAI 总量的将近一半,为 DAI 提供了足够的退出流动性,也使得 DAI 和中心化稳定币越来越接近。

作为一种软锚定于 1 美元的稳定币,DAI 在价格稳定方面很少让人失望,几乎没有发生过长期低于 1 美元的情况。在 2020 年 3.12 极端行情中,出现 10% 的溢价,之后增加了更多的抵押品,且引入了锚定稳定模块,以后即使出现极端行情,这种情况也几乎不会再出现。

目前,DAI 是市值最大的去中心化稳定币,发行量为 67.6 亿,与 2022 年 2 月 15 日高点 103.8 亿相比下降 34.9%,与两年前的 1.29 亿相比增加约 51 倍。

Aave

原名 EthLend,2017 年进行融资,2018 年宣布推出 Aave 品牌,2019 年第二季度上线强制平仓机制,此后又进行过多次升级。最新的 Aave V3 提升了用户资产在各个网络之间的流动性和资本效率。Aave V3 已经部署到 Polygon、Fantom、Avalanche、Arbitrum、Optimism、Harmony 这几个网络上。

如今,Aave 的业务仍在集中在以太坊主网、Avalanche、Polygon 三个网络的 Aave V2 中,Aave V3 在各个网络中的存款均不足 1 亿美元。当前 Aave V2 在各个网络中的总存款为 125.6 亿美元,总借款 36 亿美元,TVL 89.6 亿美元。总存款与峰值时 2021 年 10 月 26 日的 315.9 亿美元相比下降 60.2%,与两年前相比增加 161 倍。

Compound

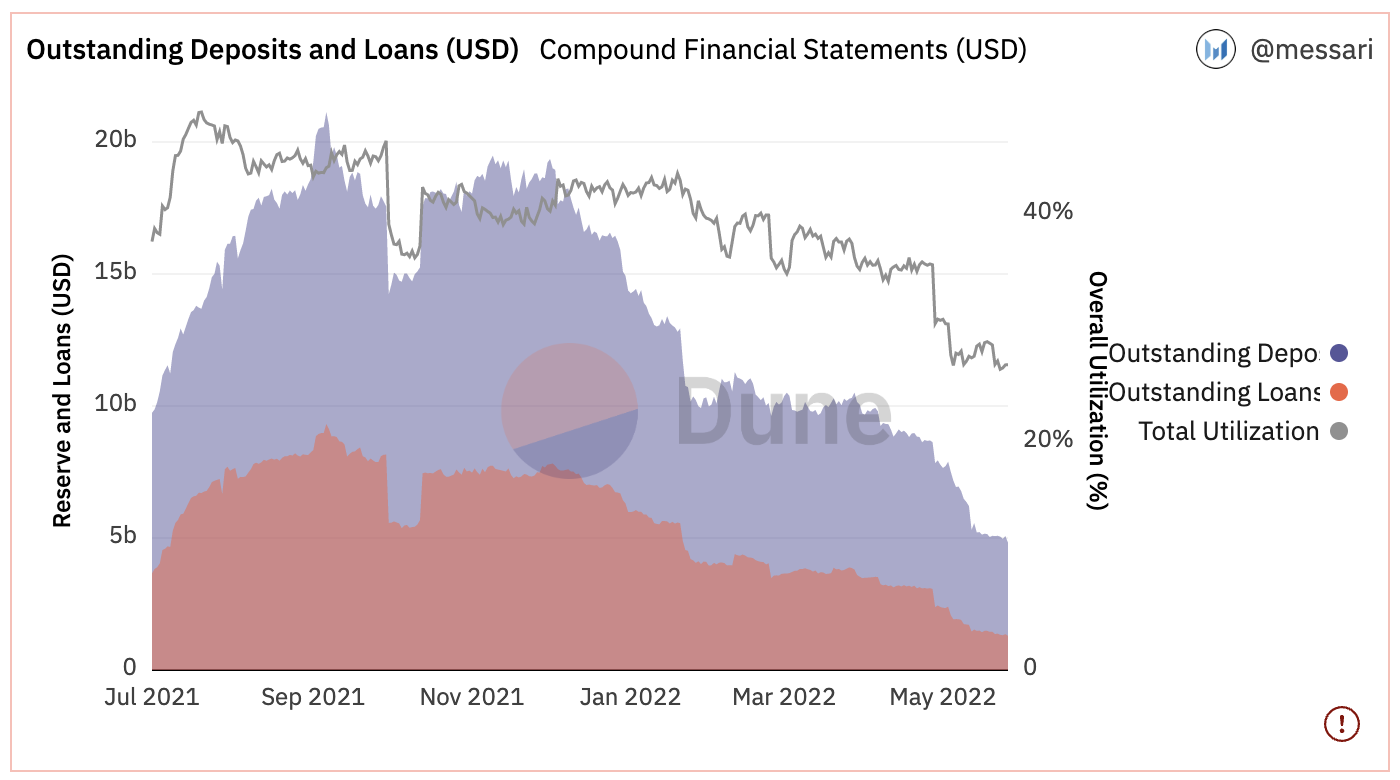

Compound 于 2018 年 9 月份上线,也是最早的 DeFi 项目之一,之后在 2020 年 6 月份推出了治理代币,通过「借贷即挖矿」的方式开启了「流动性挖矿」的热潮。

但是 Compound 在后续发展中缺乏创新,也没有抓住多链发展的机会,Compound Chain 一直没有正式上线,逐渐被 Aave 拉开差距。

Compound 在运行过程中还出现过一些小问题,如 2020 年 11 月 26 日,Coinbase Pro 上 DAI 的价格上涨至 1.34 美元,导致 Compound 预言机价格异常波动,引发超过 8000 万美元的加密资产被强制清算。2021 年 9 月 30 日,在第 62 号提案通过并执行后,合约内有一个错误,导致应该缓慢分发的 COMP 代币被错误发放,约 28 万枚 COMP 受到影响,当时价值 8000 万美元。

如今,Compound 中共有存款约 56.2 亿美元,借款 12.9 亿美元,TVL 43.3 亿美元。虽然借贷市场的体量很大,但独立用户数并不多,据 Dune Analytics 数据统计,过去 30 天,Compound 平均每天的存款人只有 78 个,借款人只有 24 个。Compound 协议的收益来自于存贷款之间的利息差,贷款越多、利息越高,Compound 的收益就越高,现在的借款量比 2021 年 9 月 6 日峰值时的 93.1 亿美元相比下降 86.1%。

dYdX

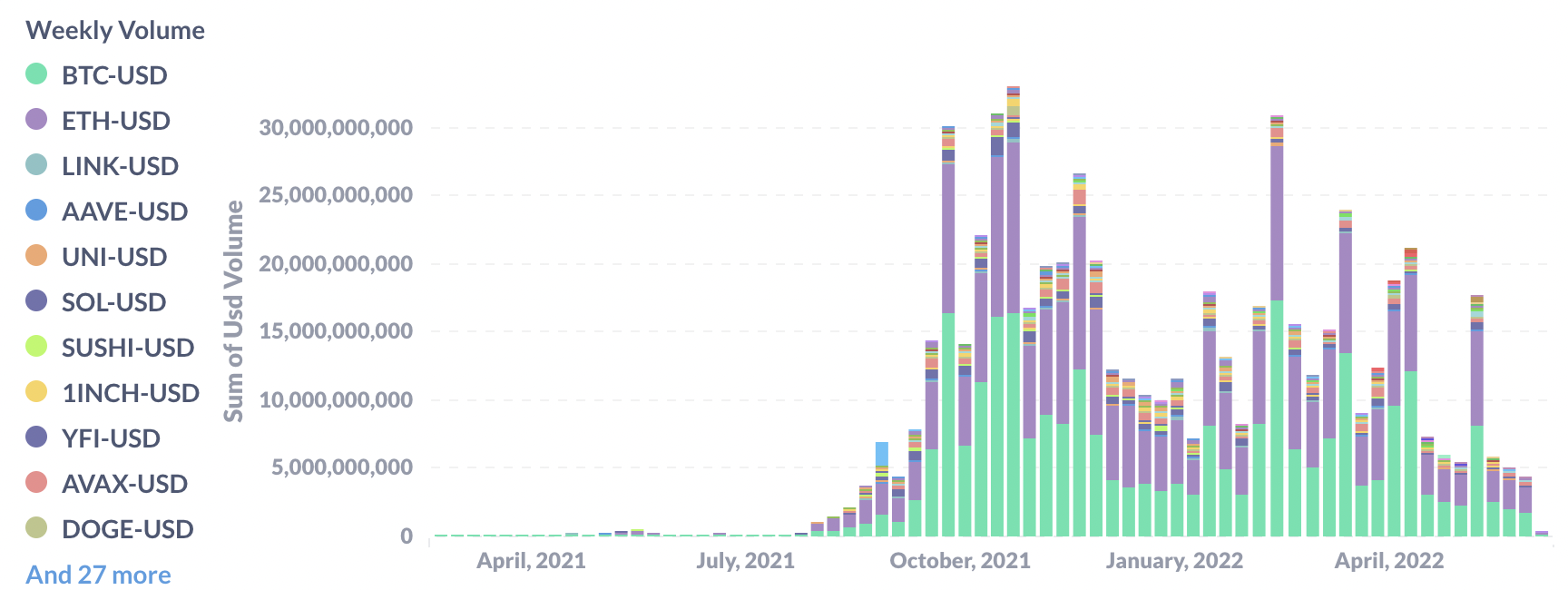

dYdX 是一个去中心化交易所,为用户提供永续合约、保证金交易和借贷服务。dYdX 成立于 2017 年 7 月,2018 年推出了保证金交易和借贷功能。2021 年 2 月,dYdX 在基于 StarkWare 的 StarkEx 上推出了跨保证金交易的永续合约产品,这也是 dYdX 现在的主要产品。

在推出治理代币后,流动性挖矿的实施将 dYdX 的交易量和持仓量双双推向了新的高度。但是,随着 DYDX 代币价格的下跌,交易量呈下降趋势。

以 dYdX 在 L2 上交易量较大的 BTC/USD 交易对为例,据官方统计,2022 年 5 月 29 日~6 月 4 日期间,一周时间的总交易量为 17.7 亿美元。而高点时,2022 年 2 月 13 日 - 2 月 19 日期间,BTC/USD 的交易量为 172.7 亿美元,目前已下降 89.8%。

小结

发展较好的 DeFi 项目 Uniswap、MakerDAO、Aave 等,均已有多年历史,品牌效应带来的护城河使它们在面对分叉项目的竞争时保持优势。

持续的创新才能更好的占有市场,如 Uniswap、Curve 增加了交易的核心功能,使竞争力进一步增强。多链发展已成为趋势,可帮助知名项目扩展市场。

即使近期 DeFi 的各项数据已经出现较大幅度的下跌,但与两年前相比,整体 TVL、Uniswap 月度交易量、Aave 存款等数据仍有上百倍的增长。

“广东财经网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱1098101642@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

【民政部回应何时恢复婚姻登记】民政部社会事务司二级巡视员杨宗涛表示,婚姻登记场所是人群聚集场所,部分地区暂停婚姻登记工作是对人民群众安全负责。未停止登记的地方推广用电话、网络、qq群预约登记,控制登记人数,分批分段登记,减少人员聚集和在登记机关停留时间。已停止婚姻登记地方将根据当地疫情控制情况逐渐恢复。

15:54欧洲央行副行长金多斯:欧洲央行还没有达到逆转利率。宽松政策的副作用更明显了。

15:54财经网站Forexlive分析师Justin Low评瑞士1月CPI月率:尽管通胀年率保持稳定,但核心通胀率有所下降,这一点令人更加担忧。这只是进一步巩固了瑞士央行维持现有货币政策不变,并可能在未来寻求更多宽松措施的观点。

15:54【武汉两大批发市场商户开业率超过80%】商务部市场建设司司长朱小良10日称,目前武汉生活必需品供应基本正常,除冷鲜肉、鲜叶菜等少数品种存在结构性短缺外,大部分重要生活物资供应充足,未发生明显抢购或脱销断档情况。当地白沙洲和四季美两大批发市场正常营业,商户开业率超过80%,日交易量上升至3000吨以上。(国是直通车)

15:53【日本2019年经常项目顺差增长4.4%】日本财务省10日发布的国际收支初步统计报告显示,主要受外国人入境游消费扩大影响,2019年日本经常项目顺差增长4.4%。报告显示,2019年日本经常项目顺差为20.06万亿日元(1美元约合109.8日元)。其中,商品贸易方面,由于液化天然气价格下跌等因素,进口下降5.6%至75.56万亿日元;由于汽车部件及钢铁等产品出口减少,出口下降6.3%至76.12万亿日元。货物贸易顺差减少53.8%,为5536亿日元。(新华社)

15:53欧元兑美元EUR/USD短线波动不大,现报1.0952。

15:53瑞士1月CPI年率:0.2%,前值:0.2%,预期:0.1%;瑞士1月CPI月率:-0.2%,前值:0%,预期:-0.2%。

15:52英镑兑美元GBP/USD短线走低13点,现报1.2890。

15:52【宁德时代“供电”国产特斯拉 有望拉低售价20%】全国乘联会秘书长崔东树分析认为,“随着特斯拉国产化率提升和产能爬坡,未来特斯拉国产车型的价格下探空间还是很大的。”他预计今年下半年,国产Model 3车型的售价就有望降至25万元,降幅接近20%。(新京报)

15:51【内蒙古:对不裁员或少裁员企业返还上年度50%失业保险费】据内蒙古新型冠状病毒肺炎疫情防控工作指挥部消息,疫情期间,内蒙古对不裁员或少裁员的企业返还上年度实际缴纳失业保险费的50%,对面临暂时性经营困难的中小企业,返还标准提高到上年度6个月企业及其职工缴纳社会保险费的50%。

15:51【商务部:2019年服务进出口总额54152.9亿元 同比增长2.8%】商务部新闻发言人表示,2019年,在服务贸易创新发展试点等政策的激励下,我国服务贸易总体保持平稳向上态势,逆差明显下降,结构显著优化,高质量发展成效初步显现。全年服务进出口总额54152.9亿元(人民币,下同),同比增长2.8%。其中,出口总额19564.0亿元,同比增长8.9%;进口总额34588.9亿元,同比减少0.4%。(第一财经)

15:51【振华股份:疫情导致下游客户开工推迟 产品库存上升】振华化学公告,公司目前生产经营稳定,所有产能均正常开工,原材料采购能基本满足生产需要,由于疫情导致下游客户开工推迟,公司出货量减少,产品库存有所上升。公司将根据客户需求、疫情及市场变化,适度调整生产经营策略,尽可能保持生产经营的稳定。

15:50环旭电子2月10日晚间公告,公司2020年1月合并营业收入为23.27亿元,较去年同期的合并营业收入减少27.83%,较2019年12月合并营业收入环比减少37.23%。

15:49精测电子:与京东方集团签订了多份销售合同,合同累计金额达到6.96亿元。

17:12华夏银行:银保监会同意本公司在全国银行间债券市场发行不超过100亿元人民币的金融债券,募集资金全部用于绿色信贷。

17:03